Cycle Capital:歐洲央行即將降息 美股切換普漲更近了?

- Posted on 03 Jun,2024

- 國際新聞

- By Cycle Capital

Cycle Capital:歐洲央行即將降息 美股切換普漲更近了?

Cycle Capital

個人專欄

剛剛

Cycle Capital

個人專欄

剛剛

作者:Cycle Capital Research

本周數據在周四GDP和周五PCE公布之前的數據相對Mix,相對重磅的一季度GDP修正值和4月PCE數據整體偏鴿,美聯儲重視的通脹指標核心PCE當月環比增長0.2%,低於預期的0.3%,未四舍五入後爲0.249%,因此只向下舍入爲0.2%,盡管仍低於前值的0.317%,但如此巧合的數字讓人不禁懷疑數據操縱的可能性,以及實際降幅不到0.1個百分點,這樣的數據基本不會改變Fed對通脹的觀點,所以市場短暫上漲後一度下跌。

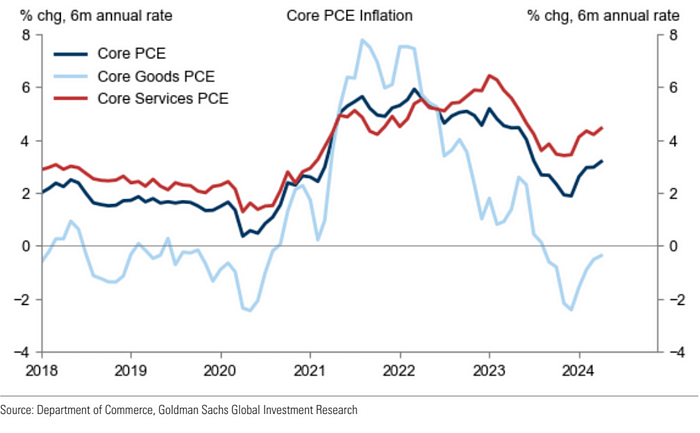

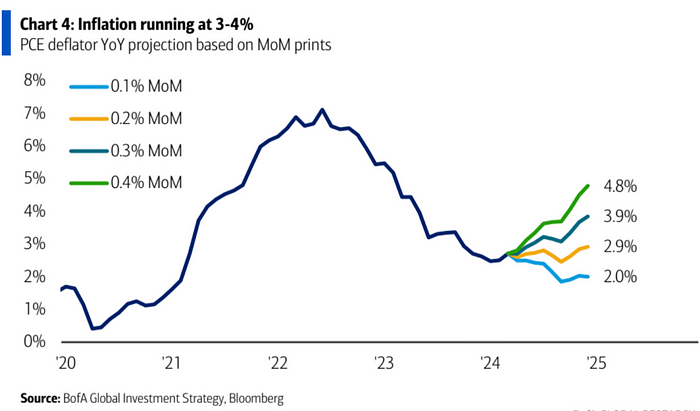

核心PCE6個月年化去年底曾經跌破2%,也是市場最爲樂觀的時候,過去四個月是本輪通脹下行途中經歷的第一個重大挫折:

早一天公布的美國Q1經濟環比增長1.3%較去年末的3.4%和初值的1.6%明顯放緩、主要經濟增長引擎個人消費支出(PCE)一季度增長超預期放緩至2.0%,初值增長2.5%。個人支出環比增長僅爲0.2%,實際支出下降0.1%,商品支出下降0.4%,與4月零售銷售疲軟一致。

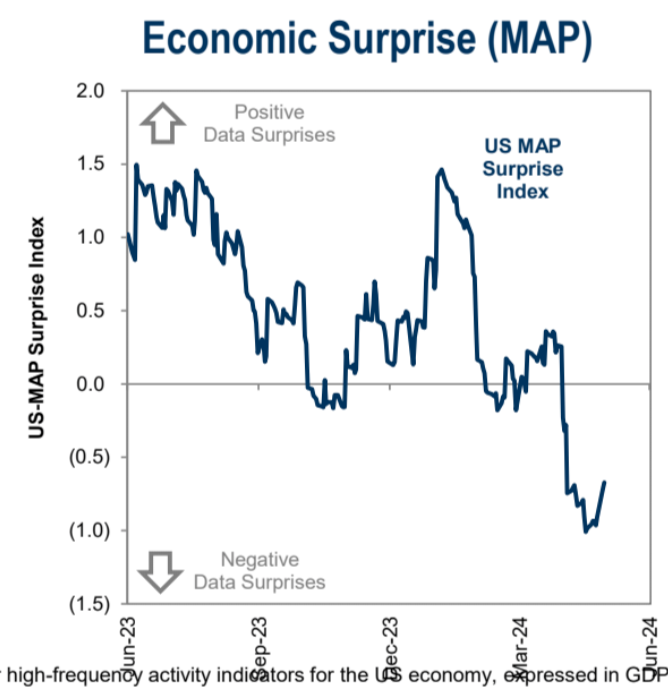

最近一個月經濟數據偏負面的居多,理論上對當前的風險資產來說是個不錯的環境:

最近越來越多的數據指向美國消費動能放緩,目前總體支出的溫和增長是由旅遊和娛樂項目所支撐,而除了保險支出外,其他方面都有所放緩,房租支付的增長也已經全面放緩。美銀CEO上周講話稱,通過信用卡支付、支票和ATM取款的美國消費者支出今年增長了約3.5%,與2023年5月同期時接近10%的增長率相比大幅放緩,“無論是家庭還是中小型企業,這些美國銀行的重要客戶都在放慢購买從硬商品到軟件等各種商品的購买速度”。(但歐元區、英國和加拿大的支出增長开始改善)

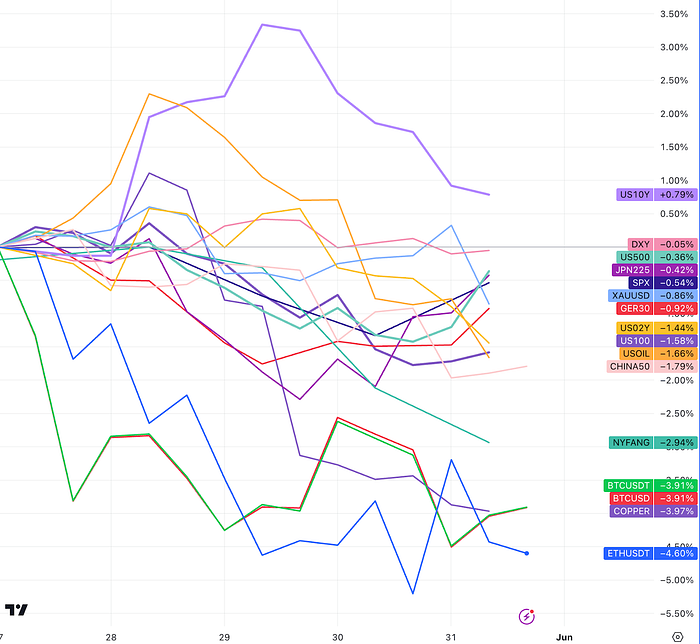

二級市場收益率周四周五都維持跌勢,但加密貨幣市場缺乏動能,未能形成反向聯動,近期比特幣與二級利率的相關性下降:

股票則在周五PCE數據後一度短暫下跌,但很快拉升回來,顯示股票市場強勁勢頭不改。但科技股中,表現分化,亞馬遜、微軟、谷歌表現較差,僅NV有明顯漲幅。下圖可見,經過周四五的反彈後標普500全周僅跌0.36%,而納斯達克100跌1.58%,FANG+指數跌了2.94%,軟件行業迎來史上最差財報季讓科技股指數整體下跌,最引人矚目的是雲軟件巨頭Saleforce十八年來首次單季營收遜於預期、本財年指引也遜色,股價重挫20%,創近二十年最大日跌幅,帶頭拖累股指,一些分析指出接下來的市場行情風格可能切換,科技股投資可能成爲“痛苦交易”。

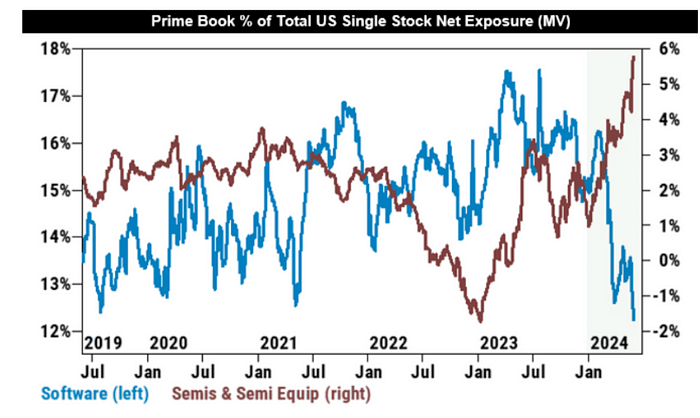

彭博分析認爲目前很少軟件公司的收入因爲AI提振,盡管軟件行業最終將從AI中獲益,但要建立起來可能需要數年時間,今年下半年的業績改善已經無望實現。也有分析認爲,目前軟件股的大幅回調恰恰爲投資者提供了良機。伯恩斯坦分析師認爲,像ServiceNow這樣獲利確定性較高的頭部公司在估值修復後反而更具投資價值。

伴隨基金們但半導體股票敞口上升,軟件的淨敞口達到5年來的最低水平:

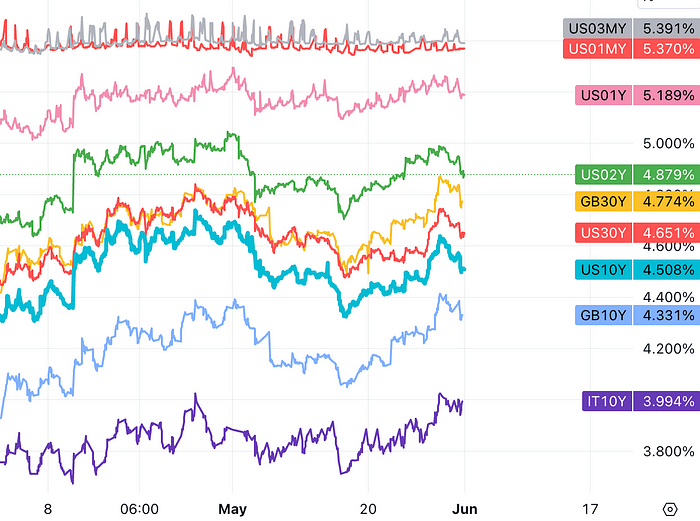

US 2年期收益率從5%高位跌至4.88%,US10Y從4.64%跌至4.5%,早先一周的美聯儲紀要讓二級市場利率升至一個月高位,美聯儲主席鮑威爾在會後新聞發布會上信誓旦旦地表示,美聯儲下一步行動不太可能會是加息。但會議紀要細節卻揭示出,鮑威爾當時的這番“鴿派”表態,在很大程度上可能掩蓋了鷹派官員的聲音。

ECB和歐股

由於歐元區服務業通脹頑固,5月CPI同比從4月的2.4%反彈至2.6%,超出市場預期的2.5%,導致德國10年期國債上周還刷新了11月以來新高,雖然高於預期的通脹漲幅不太可能阻止歐央行本周降息,但可能會讓歐洲央行在7月暫停降息,並在未來幾個月放慢降息步伐的理由更加充分。(除了ECB加拿大央行也將在本周降息,英國央行預計在8月降息)

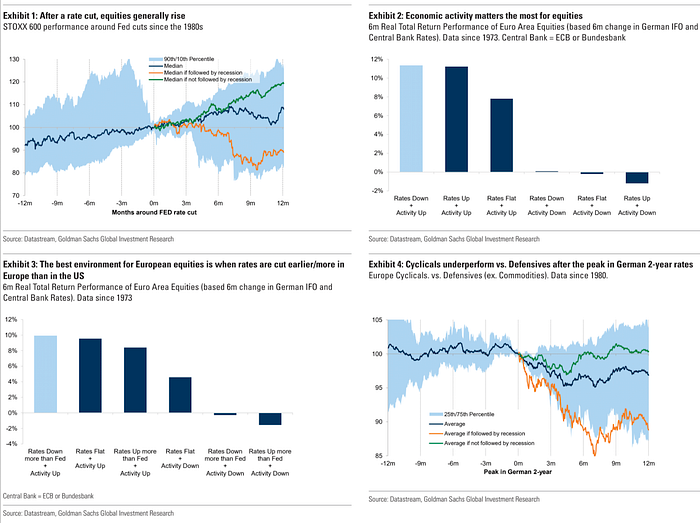

利率下降與經濟活動上升是股市表現最好的環境,歐元區經濟已經擺脫了連續五個季度停滯,經濟學家們預計歐洲今明兩年GDP都將正增長(+0.8%,+1.4%),若能保持勢頭歐股的前景樂觀,尤其是歐洲的利率比美國更早/更多地被削減時下圖3:

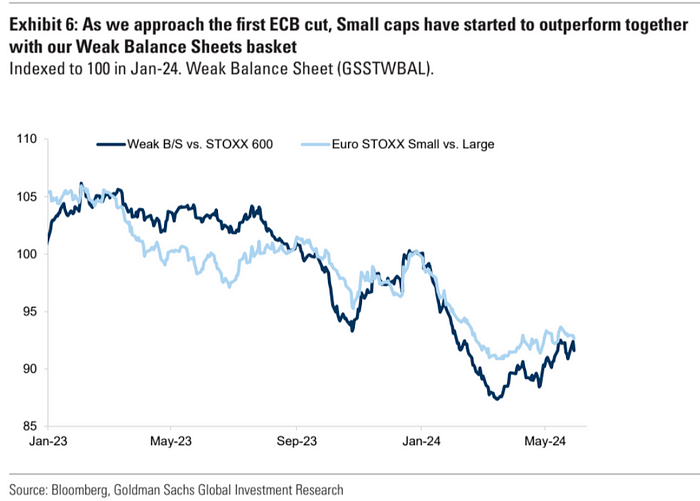

高盛認爲在活動改善的情況下降息,通常對利率敏感的公用事業和房地產部門並不會從降息中受益那么多,反倒是有利於小盤股和薄弱資產負債表比較弱的公司受到的利好更多:

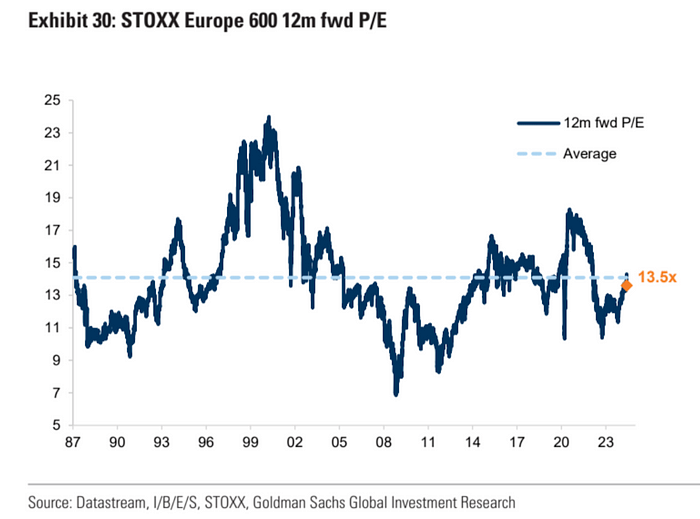

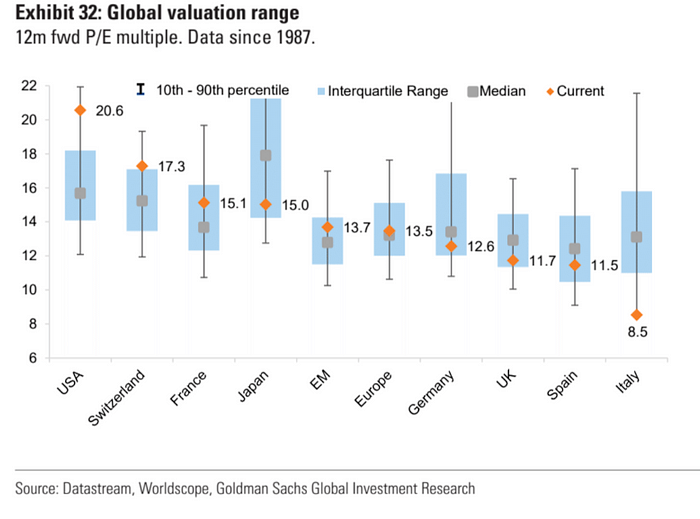

全球主要市場中歐股估值相對歷史偏低:

關於降息幅度的搖擺

美國這邊收益率回落伴隨是降息預期拉升,今年預期升至36bp,略低於1.5次,明年76bp約3次。美聯儲官員的評論顯示,若要7月降息可能需要未來兩個月通脹數字明顯改善以及勞動力市場數據的明顯疲軟。

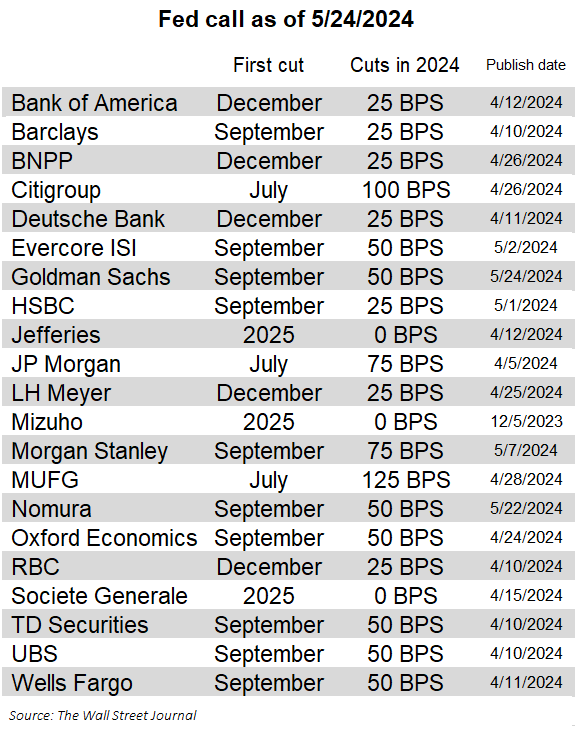

目前市場分歧較大並未形成統一觀點,所以這各定價擺動的幅度仍將不小,從0~4次都有可能,總體右偏的幅度會更大。如美銀預計今年僅會在12月降息一次,高盛預計9月就會开始降息兩次。

PCE環比需要維持0.2或更低的增速,同比數字到秋天才有望下降:

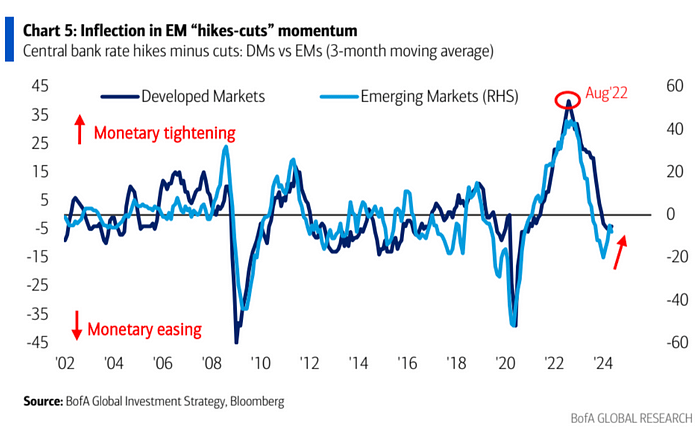

面對最近物價的反彈通常作爲領先指標的新興市場國家貨幣政策鴿派水平下降:

NV收到一點點挑战

受到美國對中東人工智能發展進行國家安全審查,可能放緩對芯片至中東地區出口許可發放消息的影響,NV和AMD等芯片股一度下跌,但全周NV和AMD仍然分別收漲4.9%和3.6%。目前尚不清楚這一審查將持續多長時間,也不清楚什么算“大規模出口”。

另外瑞銀在最新報告中指出英偉達可能擁有一個“VVVVIP”客戶,而這位神祕客戶爲英偉達貢獻了2024財年總營收的19%。瑞銀猜測這個客戶有可能是微軟。而這樣高度集中的營收引發市場擔憂也爲Nv的漲勢潑了些許冷水(但不多)。今年迄今爲止NV股價已漲130%,市值超過2.7萬億美元,距離蘋果僅一步之遙(盡管今年預期營收只有蘋果三分之一)。不過NV最近最大的利好是拆股和納入道指,兩者通常都會帶來相當規模的买盤,在發生之前很難看到NV有顯著下跌。

中國這邊

恆生指數下跌2.8%,滬深 300下跌 0.7%。TH君演,PMI意外降至收縮區間,內、外需求普遍下滑是主要的負面新聞。

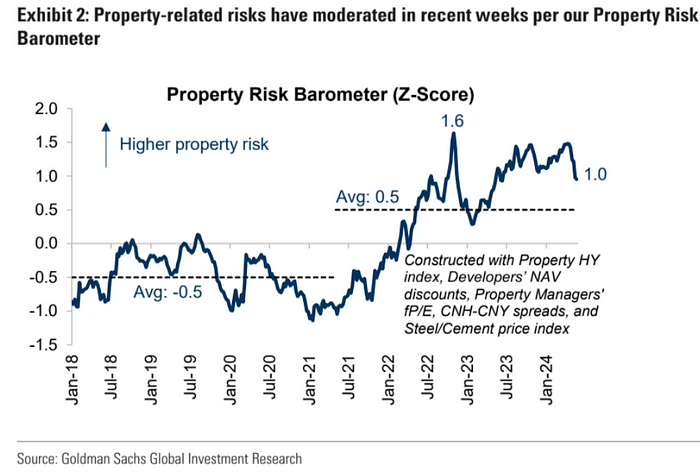

但因爲更多政策松綁和支持與房地產相關的風險最近幾周有所緩和:

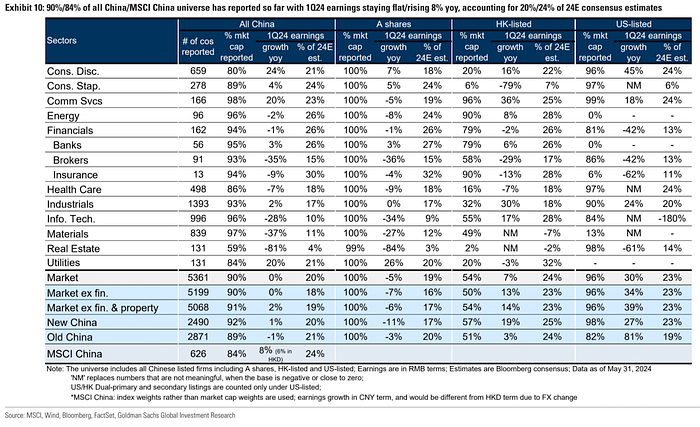

90%左右的中國公司已報告1Q24盈利,整體盈利同比0增長,但全年市場預期增長20%,實際數據和預期之間似乎有着巨大差距

資金流動和倉位

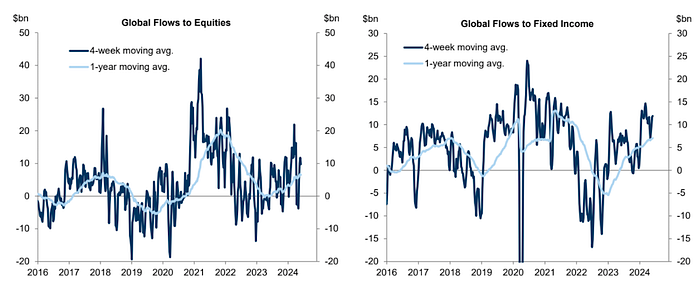

截至5月29日的一周,全球股票基金和債券基金的資金流入較爲溫和。

股票基金:全球股票基金淨流入爲正(+20億美元),較前一周(+100億美元)有所下降。美國有小額資金流入,而G10其他地區大多爲負。

債券基金:全球固定收益基金流入減緩,政府、IG信用和高收益債券基金的資金流入減少。

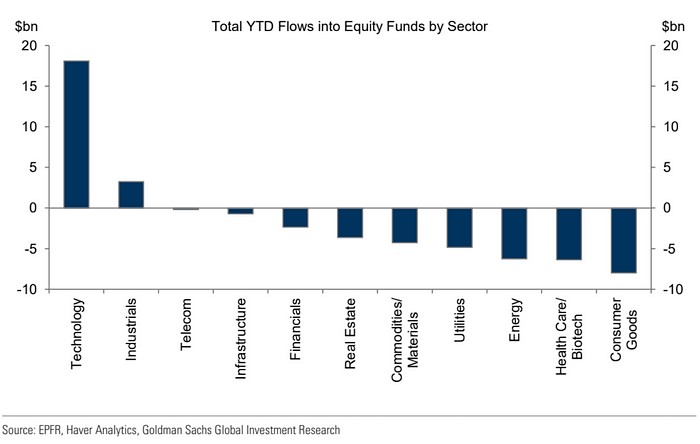

行業流動:科技基金吸引了最大的資金流入。年初至今,除了科技基金和工業基金外,大多數行業基金都出現了淨流出。

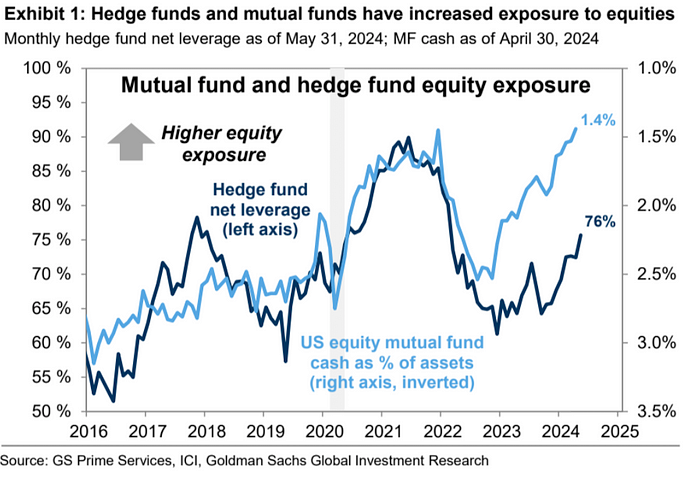

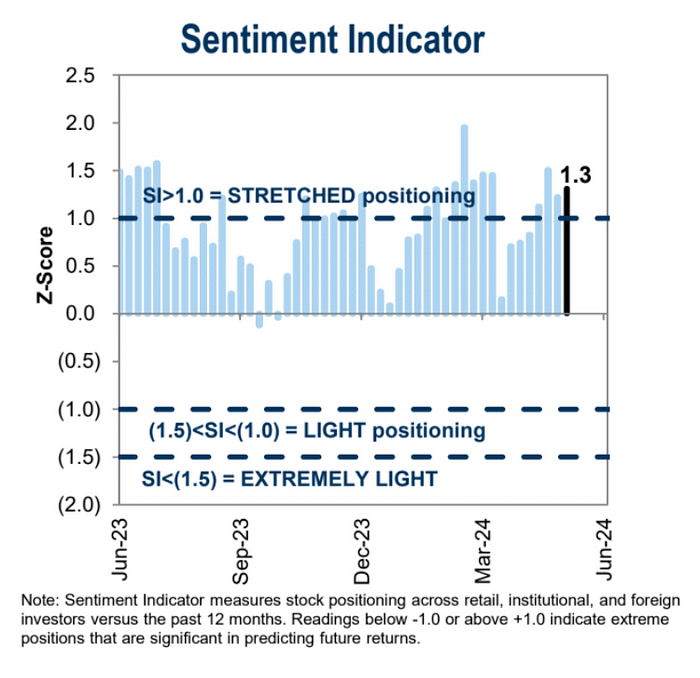

對衝基金和共同基金今年持續增加股票的敞口,對衝基金淨槓杆率接近過去一年的最高水平,共同基金現金余額降至歷史新低僅有1.4%:

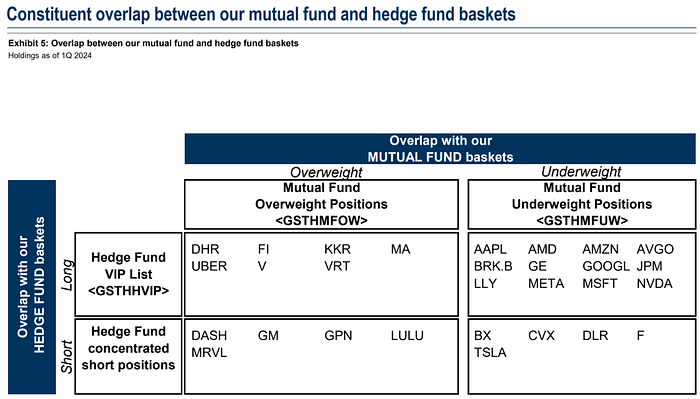

高盛析了707家對衝基金(總股票持倉2.7萬億美元)和482家共同基金(股票資產3.3萬億美元)的一季度持倉。結論如下:

對衝基金和共同基金普遍減少了Mag7的頭寸,其中僅增持AAPL

被共同基金和對衝基金同時最愛股票: 包括DHR教育服務, FI房地產投資信托基金, KKR私募股權投資, MA支付處理, UBER出行服務, V支付處理, VRT數據管理

被共同基金低配同時被對衝基金做空的股票:BX銀行 CVX能源 DLR航空運輸 F汽車 TSLA電動車

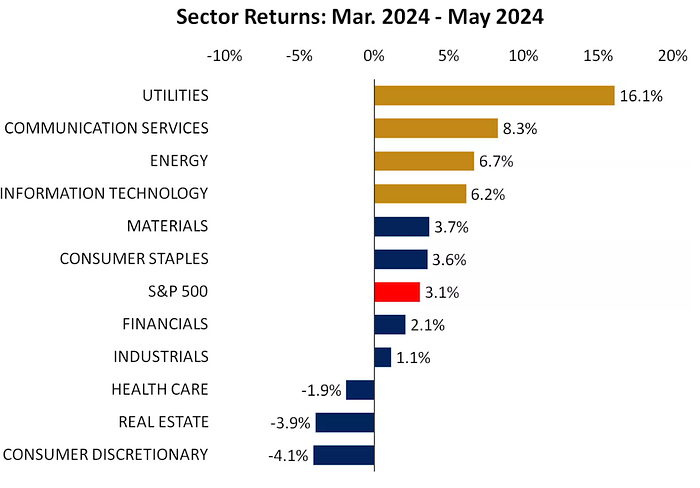

投資者對不斷擴大的AI交易的熱情通過增加對公用事業板塊的敞口表現出來,因運行和訓練AI模型需要大量的電力

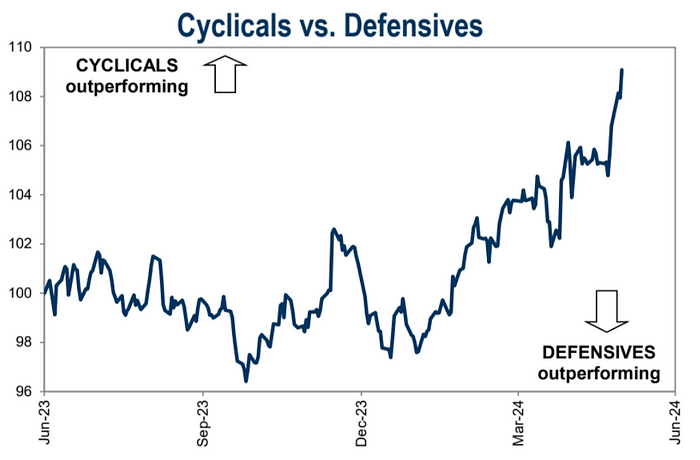

基金保持了親周期的傾斜,事實上年初至今周期性股票的表現優於防御性。

有分析認爲,雖然科技股仍佔據大部分頭條新聞和關注點,但我們已經悄然看到這種領導地位的擴大體現在公用事業和能源等領域,以及金融、工業和醫療保健等其他領域的偶發性反彈,風格切換可能成爲接下來的主題。事實上4月以來科技股落後於公用事業股,這可能這反映了一個更大的趨勢:牛市的擴大。

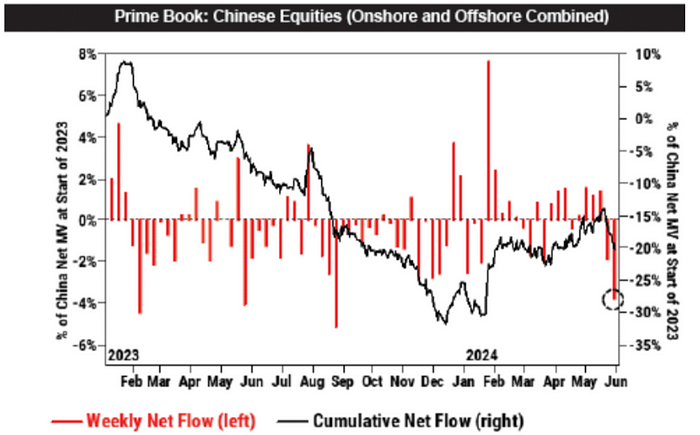

中國股市:對衝基金本周加速賣出,速度爲2023年8月以來最快。

特朗普被判有罪

特朗普突然成爲美國首位被判有罪的前總統,但美國憲法無條款禁止,可繼續競選,也可以出任美國總統,由於有多種方式拖延包括保釋和赦免,若特朗普當選總統幾乎肯定任期內免羈押。這次特朗普被起訴的主要事件是他在 2016 年總統選舉前夕給了兩名女性友人封口費,特朗普前私人律師也是他曾經的心腹(如今鬧掰了)自己墊付了13萬美元封口費,到這還好,但特朗普不舍得從自己口袋裏拿,而是從名下的公司裏走账,這就涉及了財務造假問題,稅務問題。

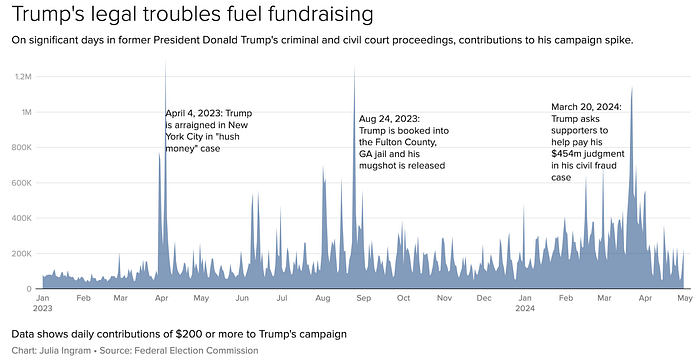

有趣的是特朗普有個競選捐款,每次他一有違法犯罪的可能,捐款就會猛增。半個月前特朗普宣布他有可能被逮捕,隨後每天的籌款收入都顯著增加。“封口費”案宣判後,他通過網站小額捐款籌集到約5300萬美元,並且捐款網站因訪問量太大而宕機。所以說判決結果可能不但不能打壓特朗普的民衆支持,反而會讓更多人認爲這是民主黨幹擾選舉的政治迫害,從而激發對特朗普的支持,由於最近特朗普轉向積極拉攏加密貨幣支持者,這反而對幣圈來說可能是一件好事。

從二級市場定價來看,特朗普被判有罪後勝率短暫下降,但很快拉創新高:

需要注意的是,本次宣判的封口費事件發生時,特朗普還不是總統,和黨派關系也不大。還有,面對這種訴訟,特朗普經驗豐富,在過去 50 年裏,他應付過超過 4000 次起訴。真正危險的是另外三個,一個在佐治亞洲 2020 年選舉中,特朗普想修改這個州的計票,結果他打電話給周國務卿,要求他找到足夠多的額外選票來扭轉選舉,結果這個電話被錄音。一個是特朗普往家裏帶祕密文件,另一個就是1月 6 號襲擊美國國會的事。這些指控如果成立,那才真正有可能讓特朗普穿上囚服。

本周要點

在連續22個月維持高利率之後,萬衆矚目的歐央行降息周期終於到來。在6月6日的貨幣政策會議上,歐洲央行將打響主要央行降息的第一槍。調查顯示,經濟學家認定歐央行100%將在貨幣政策會議當日降息25個基點。這可能對風險資產來說是個利好。

近期的前瞻性指標表明,勞動力市場將進一步走軟。例如申領失業救濟人數呈上升趨勢,四周平均首申人數升至22.25萬人,達到8個月來最高水平。

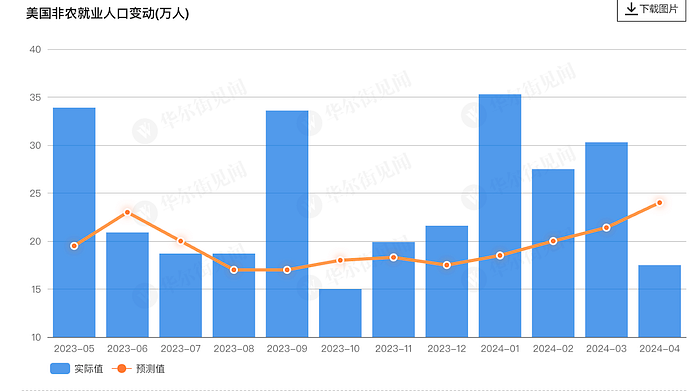

經濟周期的歷史表明,這一過程不會是平穩和連續的。在某個時點,會出現非线性現象,企業通過直接裁員而非減緩招聘來節約勞動力。市場預計周五將公布的5月美國非農就業數據將印證這一趨勢,預計僅增加18萬人(4月時市場極爲樂觀的預測就業會增加24萬人,結果只增17.5萬,導致半年來首次出現公布值不及預期的情況,當天BTC大漲6.5%),失業率穩定在3.9%,平均小時工資環比預計從0.2%小幅升至0.3%。由於預期已經降低,弱再次不及預期可能同樣引發市場上漲。失業率若上升的化,影響會比就業人數更大,只要升0.1個百分點即便就業人數小幅超預期也可能引發市場大漲,盡管當前動能缺乏,漲幅的延續性可能比較弱。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Cycle Capital:歐洲央行即將降息 美股切換普漲更近了?

地址:https://www.fastusing.com/article/30734.html